اگر بخواهیم به سوال: تعریف مالیات چیست؟ بپردازیم، باید بگوییم که دولتها برای رشد و توسعه اقتصادی خود، به منابع مالی پایدار نیاز دارند تا قادر به اجرای برنامههای اجتماعی و سرمایه گذاریهای عمومی باشند. در حقیقت برنامههای ارائه دهنده خدمات بهداشتی، آموزشی و گسترش زیرساختها برای دستیابی به هدف مشترک یک جامعه سعادتمند، حائز اهمیت است.

به طور کلی درآمد حاصل از مالیات، میتواند برای طیف وسیعی از اهداف مانند توسعه زیرساختها به صورت جاده، راه آهن، پل و سد، همچنین رشد بهداشت، درمان و آموزش عمومی، تأمین خدمات دفاعی و مدنی به کار گرفته شود. در حقیقت کمک به دولت در تحقق اهداف توسعه، مهمترین اهمیت اخذ مالیات بر شمرده میشود. از این رو به نظر میرسد کسب اطلاعات کافی در حوزه مالیات و قوانین حاکم بر آن ضروری بوده و برای هر شهروند وظیفه شناس، نوعی مسئولیت به حساب میآید. به همین دلیل ما به بررسی اینکه مالیات چیست پرداخته و از صفر و تا صد این موضوع را بررسی خواهیم کرد.

مالیات چیست؟

یکی از موضوعاتی که در زیرمجموعه رشته حسابداری به آن پرداخته میشود مالیات است. مالیات یکی از بحثبرانگیزترین مباحث مالی در دنیا است. بسیاری آنرا چاه ویلی میدانند که سرمایههای مردم را به آن سرازیر میکنند تا هزینههای بی مورد دولت مانند حقوق کارمندان از آن پرداخت شود و از طرفی برخی پروپا قرص به حمایت از مالیات میپردازند و معتقدند دولت بابت خدماتی که ارائه میدهد باید مالیات بگیرد.

مقاله مرتبط: حسابداری چیست و انواع آن کدام است؟

مالیات چه خوب و چه بد، «گرفته میشود»، اگر بخواهیم نظرات موافقان و مخالفان مالیات را بیان کنیم، مثنوی هفتاد مَن کاغذ خواهد شد. همین قدر بس است که بدانید مخالفان این پدیده، آنرا «خفت گیری» دولت میدانند که به وسیله آن و ابزارهای دیگری مثل چاپ پول، همیشه خودش را سرپا نگه میدارند هرچند به قیمت نابودی مردم.

تقریبا چیزی نیست که دولتها روی آن مالیات نبسته باشند و همین موضوع باعث نارضایتیهایی در جوامع مختلف شده است. با این حال از آنجایی که تقریبا بیشتر مردم دنیا، دولت پرست هستند در نهایت با وضع قوانین مالیاتی چندان مشکلی ندارند.

در ادامه نگاهی به انواع مالیات خواهیم انداخت و هر یک را به صورت جداگانه بررسی خواهیم کرد.

انواع مالیات چیست

مالیات انواع مختلفی دارد که در ادامه به مهمترین آنها اشاره میکنیم. دولتها تقریبا به هر نوع درآمدی مالیات بستهاند، حتی اخیرا در خبرها آمده که از این به بعد، اینفلوئنسرها نیز باید مالیات بپردازند.

به هر حال مالیات از آن چیزهایی پرمناقشهای است که در سراسر دنیا وجود دارد. اینکه آیا دولتها واقعا حق دارند چنین درآمدی برای خود داشته باشند یک سوال است و اینکه با این درآمد که از پول مردم است فعالیتهایی را انجام دهند که مردم مخالف آنند بحث دیگری است که در این مطلب قرار نیست به آن بپردازیم.

اما به طور کلی انواع مالیات در حسابداری به دو دسته مالیات مستقیم و مالیات غیر مستقیم تقسیم میشود که در ادامه به آنها پرداختهایم:

نگاهی به مالیات مستقیم

طبق اعلام سازمان امور مالیاتی کشور: کلیه مالکین، مقیم ایران یا مقیم خارج ایران، اعم از اشخاص حقیقی یا حقوقی نسبت به اموال یا املاک خود واقع در ایران و همچنین کلیه درآمدهایی که در ایران یا خارج از ایران تحصیل مینماید، مشمول پرداخت مالیاتی با عنوان مالیات مستقیم (مالیات عملکرد یا مالیات بر درآمد) خواهند شد.

مالیات عملکرد بی واسطه و بابت حفاظت و نگهداری از اموال اخذ میگردد. اگر بخواهیم بدانیم زیر مجموعههای این مالیات چیست، دو دسته اصلی زیر را در نظر میگیریم:

- مالیات بر دارایی که شامل مالیات بر اراضی بایر، مالیات سالانه املاک، مالیات بر ارث و حق تمبر است.

- مالیات بر درآمد که به میزان درآمد اشخاص وابسه بوده و بیش از 50 درصد درآمد مالیاتی یک کشور از آن حاصل میشود.

یک نکته مهم درباره مالیاتهای مستقیم این است که به دلیل خوداظهاری در این نوع مالیات، زمان در آن اهمیت بسیاری دارد. یعنی شما مهلت محدودی برای ارائه اظهارنامه دارید. در غیر این صورت در قانون، جریمههایی برای عدم توجه به زمان مقرر تعیین شده است.

وزارت خانهها و سازمانهای دولتی، شهرداریها، دهیاریها، موسساتی که بودجه آنها از طریق دولت تأمین میشود و بنیادها و نهادهای انقلاب اسلامی (که باید طبق نظر مراجع قانونی تأیید شده باشند) به صورت صد درصد از پرداخت مالیاتهای مستقیم معاف هستند.

بیشتر دعوا و درگیریها که منجر به فرار مالیات و تخلفاتی از این قبیل میشود، مربوط به مالیات مستقیم است؛ چراکه در مالیات غیر مستقیم، افراد هر هنگام پرداخت، مالیات محصولات را میپردازند.

جدول زیر به اختصار بیان میکند که تفاوت میان انواع مستقیم و غیر مستقیم مالیات چیست:

مالیات مستقیم | مالیات غیر مستقیم |

از درآمد و فعالیتهای اقتصادی مربوطه اخذ میشود | از محصولات یا خدمات دریافت میشود |

مستقیماً توسط شخص حقیقی یا حقوقی پرداخت میشود | شخص مربوطه مبلغ مالیات را از مصرف کنندگان نهایی دریافت میکند |

پس از کسب درآمد توسط مودی پرداخت میگردد | پیش از رسیدن کالا یا خدمات به مودی، پرداخت میشود |

جمع آوری این مالیات به نسبت دشوارتر است | نسبت به مالیات مستقیم، آسانتر جمع آوری میشود |

قابل انتقال نیست | قابل انتقال به غیر است |

از طریق خود اظهاری تعیین میشود | با بررسی هزینههای مصرفی و سایر مسائل مالی محاسبه میشود |

نگاهی به مالیات غیر مستقیم

دسته دوم مالیات در ایران، مالیات غیر مستقیم نامیده میشود؛ که در واقع از طریق واسطه و در ازای خرید کالا یا خدمات از شهروندان اخذ میشود. مالیات غیر مستقیم غیر دائمی بوده و پرداخت کننده مشخصی ندارد. به علاوه این نوع مالیات معمولاً به قیمت تمام شده کالا یا خدمات افزوده میشود و از این رو میزان آن برای پرداخت کننده مشخص نیست. زیر مجموعههای نوع غیر مستقیم مالیات چیست؟

- مالیات بر ارزش افزوده: ما به التفاوت ارزش کالا و خدمات عرضه شده، با ارزش اصلی کالا و خدمات خریداری شده، با عنوان مالیات بر ارزش افزوده شناخته میشود.

- مالیات بر مصرف: مالیات بر فراوردههای نفتی، تولید الکل طبی و صنعتی، تولید نوشابه، سیگار، اتومبیل، حق اشتراک تلفن و… از مصادیق مالیات بر مصرف هستند.

- حقوق و عوارض گمرکی شامل: حقوق گمرکی، سود بازرگانی، بخشی از مبلغ اتومبیلهای وارداتی و بخشی از حق ثبت در این دسته قرار میگیرند.

حسابداری مالیاتی چیست؟

اهمیت و حساسیت امور مالیاتی، باعث شکل گیری تخصص حسابداری مالیاتی یا Tax Accounting و قوانین حاکم بر این گرایش شده است.

شرح وظایف حسابداران مالیات چیست؟ این متخصصان وظیفه دارند فارغ از رسیدگی به سایر صورتهای مالی، با تمرکز بر مبحث مالیات، مالیات بر درآمد، ضرایب مالیاتی، هزینههای استهلاک، معافیتهای مالیاتی و همچنین تشویقها و جریمههای مالیاتی را تدوین، محاسبه و بررسی کنند.

به علاوه تهیه و تنظیم اظهارنامه عملکرد، مالیات بر ارزش افزوده، مالیات بر درآمد پرسنل، گزارشات فصلی، دفتر روزنامه، دفتر کل، و رفع هر گونه مشکل یا دادرسیهای مالیاتی یک مجموعه تجاری، از طریق حسابدار مالیاتی صورت میگیرد.

کد مالیاتی چیست؟

کد رهگیری مالیاتی، در واقع عددی 12 رقمی است که به عنوان کد شناسایی مشمولین پرداخت مالیات شناخته شده و در پرونده مالیاتی آنها ثبت میشود. ارائه این کد هنگامی که افراد یا سازمانها قصد انجام هرگونه فعالیت الکترونیکی مالیاتی، فعال سازی درگاه پرداخت اینترنتی یا استفاده از دستگاه کاتخوان را دارند، الزامی است.

به منظور استفاده از خدمات الکترونیکی مالیاتی، کد رهگیری ثبت نام مالیاتی را میتوان از قسمت ثبت نام کد اقتصادی سایت tax.gov.ir دریافت کرده و در زمان ثبت درخواست پذیرندگی و سایر موارد الکترونیکی مالیاتی، به عنوان کد شناسایی خود ارائه بدهید.

نکته قابل توجه اینکه تنها فعالیتهای شناخته شدهی نظام امور مالیاتی، در این سیستم کد گذاری میشوند.

در حال حاضر سازمان امور مالیاتی کدی به نام اینتاکد مالیاتی ایجاد کرده است که فرآیندها در این زمینه را هوشمند کرده است. اگر در این باره چیزی نمیدانید و درباره روش گرفتن کد اینتا ابهاماتی داردی، حتما مقاله زیر که به سوال «اینتا کد مالیاتی چیست» پاسخ داده را حتما بخوانید.

مقاله مرتبط: اینتا کد مالیاتی چیست و چگونه باید آن را دریافت کنیم؟

مالیات ارزش افزوده چیست؟

طبق قانونِ ارزش افزوده، تفاوت بین ارزش کالاها و خدمات عرضه شده با ارزش کالاها و خدمات خریداری یا تحصیل شده در یک دوره معین را، ارزش افزوده مینامند. نرخ مالیات بر ارزش افزوده برابر با 6 درصد مالیات و 3 درصد عوارض است که در مجموع معادل 9 درصد برآورد میشود. این مالیات در دسته مالیاتهای غیر مستقیم جای میگیرد و عناوین زیر معاف از مالیات ارزش افزوده خواهند بود:

محصولات کشاورزی فراوری نشده و اقلام مورد استفاده در بخش کشاورزی، دام، طیور و آبزیان زنده و مانند آن، مواد غذایی مخصوص تغذیه کودکان مثل آرد، برنج و سایر اقلام، کتاب، مطبوعات، چاپ و تحریر، دارو، لوازم و خدمات درمانی، توانبخشی و حمایتی، موضوعات مالیات مستقیم، خدمات حمل و نقل عمومی درون یا برون شهری، اقلام دفاعی و امنیتی یک کشور و همچنین صادرات کالا و خدمات به خارج از کشور.

کارشناسان معتقند روش مالیات بر ارزش افزوده، در سایر کشورها به نتایج مثبتی در زمینه اصلاح الگوی مصرف، کاهش فرارهای مالیاتی، تأمین منابع مالی مورد نیاز دولت و روشی در جهت تقویت انگیزه تولید و برقراری عدالت مالیاتی، دست یافته و از این رو بی شک کمک بهسزایی به اقتصاد کشور ما نیز خواهد کرد.

برای مطالعه بیشتر این موضوع پیشنهاد میکنیم مقاله مالیات بر ارزش افزوده چیست و چگونه محاسبه میشود را بخوانید.

اظهارنامه مالیاتی چیست؟

اظهارنامه مالیاتی، کارنامه عملکرد مالی مشمولات حقیقی یا حقوقی پرداخت مالیات است؛ که کلیه فعالیتهای مالی را با رعایت ترتیب زمانی و طبق مستندات قانونی، مشخص میکند.

به طور کلی اشخاص حقیقی، ۳ ماه پس از پایان سال مالیاتی و اشخاص حقوقی، ۴ ماه پس از پایان سال مالی اظهارنامه خود شامل ترازنامه، حسابهای مربوط به سود و زیان، کلیه دفاتر و مستندات مالی خود را ارائه میکنند.

اشخاص حقیقی و حقوقی که در ایران مشغول فعالیت بوده و معاف از مالیات نیستند، به علاوه اشخاص حقیقی که در خارج از ایران اقامت دارند اما درآمد آنها در ایران به دست میآید و همچنین اتباع غیر ایرانی که در ایران مشغول به کسب درآمد هستند، موظف به ارائه اظهارنامه مالیاتی خواهند بود. این اظهارنامه از سال 1391 به صورت الکترونیکی تنظیم میگردد.

در مقابل شهرداریها، استانداریها و مراکز زیر مجموعه آنها، سازمانها و نهادهایی که با بودجه دولتی تأمین میشوند، وزارت خانهها، کارگران، عشایر، شرکتهای تعاونی دانشجویی- دانش آموزی و افراد معاف از مالیات، ملزم به ارائه اظهارنامه مالیاتی نیستند.

در نحوه ارائه اظهارنامه مالیاتی باید برخی نکات را رعایت کنید، از جمله موارد ارائه آن در موعد مقرر است؛ در غیر این صورت ممکن است شما مشمول جریمههای سازمان امور مالیاتی شوید.

برای اطلاعات بیشتر شما در این باره مقاله آموزش اظهارنامه مالیاتی را بخوانید.

معافیت مالیاتی چیست و به چه کسانی تعلق میگیرد؟

هدف از تعدیل، معافیت و منطقی سازی نرخهای مالیاتی، برقراری عدالت مالیاتی، تعدیل شرایط زندگی، بهبود شرایط کاری و افزایش رضایتمندی شهروندان است. از این رو خروج قانونی و گاه موقت از پرداخت مالیات، با عنوان معافیت مالیاتی شناخته میشود.

ما در مطلب مفصلی به موضوع مالیات و معافیت مالیاتی پرداختیم، مطلبی که یک مقدار با لحن متفاوتی به نگارش درآمده و شاید باب میل هر کسی نباشد، اما واقعیت تلخ است، اگر دنبال واقعیت ماجرا هستید حتما این مطلب را بخوانید، اما اگر تلخی آن اذیتتان میکند آنرا نخوانید!

در قانون مالیاتهای مستقیم سازمان امور مالیاتی کشور موارد معافیت مالیاتی با ذکر جزئیات قید شده است:

ماده 132- 5 سال (یا 10 سال برای مناطق کمتر توسعه یافته) معافیت صفر، برای درآمد ابرازی حاصل از فعالیتهای تولیدی، معدنی یا خدماتی اشخاص حقیقی غیر دولتی، همچنین بیمارستانها، هتلها و مراکز گردشگری، که پروانه بهره برداری، قرارداد استخراج و فروش آنها از طرف وزارتخانههای ذی ربط صادر شده. لازم به ذکر است اظهارنامه مالیاتی، مستندات حسابرسی و دفاتر به سازمان امور مالیاتی ارائه و مورد بررسی قرار میگیرد اما مبلغ پرداخت در نهایت، صفر در نظر گرفته میشود.

ماده 133- صد درصد درآمد صندوق حمایت از توسعه بخش کشاورزی، شرکتهای تعاونی روستایی، عشایری، کشاورزی، صیادان، کارگری، کارمندی، دانشجویان و دانشآموزان و اتحادیههای آنها از مالیات معاف هستند.

ماده 134- معافیت 100 درصدی برای مدارس، آموزشگاههای فنی و حرفهای، دانشگاهها، مراکز آموزش عالی و مهدهای کودکهای غیر انتفاعی در مناطق کمتر توسعه یافته و روستاها، همچنین موسسات نگهداری معلولین ذهنی و منحصراً درآمدهای مرتبط با فعالیتهای ورزشی باشگاهها و موسسات ورزشی دارای مجوز از سازمان تربیت بدنی.

ماده 136- درصورتی که انواع بیمههای عمر و زندگی، عاید ذینفع گردد، کلیه وجوه پرداختی بابت این نوع بیمه به موسسات بیمه ای، معاف از مالیات خواهد بود.

ماده 137- هزینههای درمانی و هزینههای مراقبت و توانبخشی معلولین که مودی بابت خود یا افراد تحت تکفل خویش (همسر، فرزندان، پدر، مادر و کلیه افراد تحت تکفل) پرداخت میکند، چنانچه به تأیید مراجع قانونی اعلام شده برسد، از درآمد مشمول مالیات مودی کسر میگردد.

ماده 139- بقاع متبرکه (آستان قدس رضوی، حرم حضرت معصومه، حرم شاه عبدالعظیم)، مساجد، حسینیهها، تکایا، سازمان هلال احمر، صندوقهای پس انداز بازنشستگی، سازمان بیمه خدمات درمانی، سازمان تأمین اجتماعی، صندوق بیمه اجتماعی کشاورزان، روستاییان و عشایر، مدارس علوم اسلامی، نهادهای انقلاب اسلامی و همچنین انجمنها و هیئتهای اقلیتهای مذهبی مورد تأیید مراجع ذی ربط، از پرداخت مالیات مربوط به هدایا، موقوفات، نذورات و کمکهای نقدی و غیر نقدی، معاف هستند.

ماده 142و141- درآمد حاصل از صادرات محصولات، خدمات و کالاهای غیرنفتی، کشاورزی و مواد خام به ترتیب: 100%، 20% و مشمول مالیات صفر دانسته میشوند. همچنین درآمد کارگاههای فرش دستباف و صنایع دستی، شرکتهای تعاونی و اتحادیههای مربوطه معاف از پرداخت مالیات هستند.

ماده 143- برای شرکتها و کالاهایی که در بورسهای داخلی یا خارجی پذیرفته میشوند:

- 10%: درآمد حاصل از فروش کالا

- 20%: مالیات بر درآمد شرکتها

- 5%: مالیات بر درآمد شرکتهایی که سهام آنها خارج از بورس پذیرفته میشود.

اگر شرکتهای با سهام پذیرفته شده در بورس، در پایان دوره مالی بیست درصد سهام شناور داشته باشند، از معافیت مالیاتی دو برابر برخوردار میشوند!

ماده 144- بورسهای تحصیلی، جوایز علمی، حق اختراع، حق اکتشاف، کاملاً و درآمد حاصل از فعالیتهای پژوهشی و تحقیقاتی به مدت 10 سال از پرداخت مالیات معاف هستند. لازم به ذکر است جهیزیه منقول، همچنین مهریه منقول و غیرمنقول نیز معاف از مالیات هستند.

ماده 145- سود دریافتی از 5 مورد عنوان شده زیر، مشمول معافیت مالیاتی میگردد:

- مربوط به سپردههای کسور بازنشستگی، پس انداز کارمندان و کارگران (در حد عرف حقوقی)

- سود و جوایز حاصل از سپردههای پس انداز و سپردههای موسسات مالی اعتباری و بانکهای مجاز کشور

- جوایز مربوط به اوراق قرضه دولتی و اسناد خزانه

- Overdraft و سپرده ثابت (به شرط معامله متقابل)

- سود و جوایز مرتبط با اوراق مشارکت

مالیات علی الراس چیست و چگونه محاسبه میشود؟

مالیات علی الراس، یعنی تعیین مالیات یک مجموعه یا سازمان، براساس نظر کارشناسان و بدون در نظر گرفتن اسناد گزارش شده از طرف آن شرکت خاص. این نوع مالیات زمانی در نظر گرفته میشود که مشکلی در روند تعیین مالیات یک نهاد تجاری وجود داشته باشد. به عنوان مثال، مودی اظهارنامه مالیاتی ارائه نداده باشد، مدارک مورد درخواست سازمان امور مالیاتی را در اختیار این سازمان قرار ندهد، اسناد تحویل داده شده اشتباه بوده و یا به هر علتی غیر قابل رسیدگی باشد.

اینکه مالیات علی الراس چیست و چگونه اعمال میشود بحث مفصلی است که میتوانید از اینجا به صورت کامل در این باره مطالعه کنید.

اما در کل اگر بخواهیم به صورت مستقیم بگوییم چگونه علی الراس مالیاتی رخ میدهد باید گفت، زمانی که مودیان مالیاتی به صورت شفاف، اظهارنامه خود را ارائه ندهند، سازمان مربوطه به صورت علی الراس وارد شده و با برخی تخمینها اقدام به محاسبه صورت مالیاتی مودی میکند.

با اعلام سازمان امور مالیاتی کشور، و طبق ماده 97 قانون مالیاتهای مستقیم، از سال 1398 تشخیص مالیات به شیوه علی الراس حذف و شیوه رسیدگی مبتنی بر دلایل و شواهد عینی جایگزین آن گردید تا گامی مؤثر در جهت وقوع عدالت مالیاتی و دستیابی به نظام مالیاتی هوشمند باشد.

بنابراین معیار سنجش و مبنای تعیین درآمد مشمول مالیات اشخاص حقیقی، اظهارنامه مالیاتی مودی است و در صورتی که در زمان مقرر و مطابق با بانکهای اطلاعاتی مالیاتی ارائه گردد، اظهارنامه مالیاتی مودی بدون رسیدگی مورد پذیرش قرار گرفته و برگ قطعی مالیات صادر خواهد شد.

فرار مالیاتی چیست و چه مجازاتی دارد؟

هرگونه فعالیت قانونی یا غیر قانونی که با هدف کاهش نرخ واقعی مالیات و به عبارتی طفره رفتن از پرداخت آن صورت گیرد، به عنوان فرار مالیاتی (Tax evasion) شناخته میشود. طبق باب چهارم قانون مالیاتهای مستقیم، تخلفات مالیاتی شامل عدم پرداخت به موقع مالیات، عدم تسلیم ترازنامه، حساب سود و زیان یا عدم ارائه دفاتر صحیح و دستکاری نشده، عدم تسلیم اظهارنامه مدیران شخص حقوقی، تخلف مدیران تصفیه در مورد تقسیم دارایی شخص حقوقی، تخلف دفاتر اسناد رسمی و سردفتر در مسئولیت تضامنی پرداخت مالیات و تخلف بانکها در میزان سود پرداختی به سپرده گذاران است.

همچنین طبق تعریف ارائه شده در ماده 201 قانون مالیاتهای مستقیم: «هرگاه مودی به قصد فرار از مالیات از روی علم و عمد به ترازنامه و حساب سود و زیان یا به دفاتر و اسناد و مدارکی که برای تشخیص مالیات ملاک عمل است و برخلاف حقیقت تهیه و تنظیم شده است، استناد نماید یا برای سه سال متوالی از تسلیم اظهارنامه مالیاتی و ترازنامه و حساب سود و زیان خودداری کند، علاوه بر جریمهها و مجازات مقرر در این قانون، از کلیه معافیتها و بخشودگیهای قانونی در مدت مذکور محروم خواهد شد.»

فرار مالیاتی از جمله مواردی است که تقریبا تمام کشورها با آن دست به گیربان هستند، به عنوان مثال آمریکا در سال 2007 ضرری بالغ بر 345 میلیارد دلار متحمل شد. البته از این نکته نباید غافل شد که معمولا افراد ذی نفوذ و دارای ارتباط فرارهای بزرگ مالیاتی را انجام میدهند وگرنه آن کارمند یا کارگر ساده، مالیات خود را پیش از دریافت حقوق پرداخت میکنند!

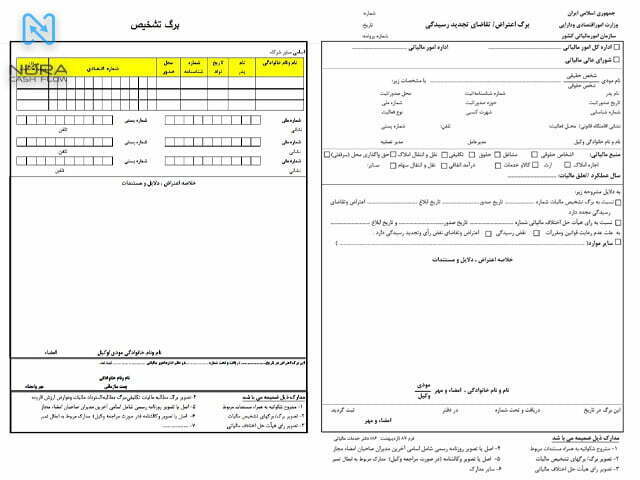

برگ قطعی مالیات چیست؟

برگ تشخیص مالیات مانند کارنامه بوده و براساس اظهارنامه مالیاتی ارائه شده توسط مودی، برآورد میشود. در نهایت نتیجه محاسبات و نظر اداره مالیات در مورد میزان مالیات در قالب برگ تشخیص مالیات و به صورت غیر قطعی نشان داده میشود.

30 روز پس از ابلاغ برگ تشخیص مالیات، مودی فرصت اعتراض یا درخواست برای اطلاع از جزئیات مالیات ابلاغ شده را دارد. این جزئیات شامل نحوه محاسبه مالیات، اسامی کارشناسان و کلیه جزئیات مرتبط است. پس از این زمان، در صورت اعتراض در هیئت حل اختلاف مالیات بدوی و سایر مراجع مربوطه بازبینی خواهد شد.

پس از بررسی رأی نهایی صادر و رقم مالیات قطعی تعیین و در قالب برگ قطعی مالیات ارائه میگردد. در صورتی هم که اعتراضی صورت نگرفته باشد، موارد عنوان شده در برگ تشخیص با عنوان برگ قطعی یا مالیات قطعی به مودی اعلام میگردد. لازم به ذکر است پس از ابلاغ برگ قطعی مالیات، پرداخت به موقع مبلغ تعیین شده، 40% معافیت جرایم را برای مودی به همراه خواهد داشت.

نکته مهم درباره برگ قطعی مالیات این است که بعد از صدور این برگه، مالیات به صورت قطعی شده و فرصت اعتراض یا شکایت گذشته و مودی موظف به پرداخت آن است.

مالیات بر حقوق چیست؟

مالیات حقوق یا دستمزد نوعی مالیات بر درآمد است که تمام شاغلین، صاحبان مشاغل و بازنشستگانی که بیمه دریافت میکنند را شامل میشود. شناسایی، محاسبه مبلغ و همچنین مسئولیت پرداخت این مالیات بر عهده کارفرما بوده و بنابراین جزو مالیاتهای تکلیفی برای پرسنل طبقه بندی میشود. مالیات بر درآمد به دلیل سهولت در وصول، حجم بالا و نحوه پرداخت از اهمیت بهسزایی برخوردار است. این مالیات منبع درآمد دولتها است و در بسیاری از کشورها از جمله انگلستان، آمریکا، استرالیا، هنگ کنگ، کانادا، آلمان و… دریافت میشود.

از مالیات بر حقوق برای تأمین بودجه خدمات عمومی، پرداخت تعهدات دولتی و یا تهیه کالاها و خدمات مورد نیاز شهروندان استفاده میشود و در شرایطی که میزان حقوق فردی از مبلغ تعیین شده برای مالیات کمتر باشد، این فرد از پرداخت مالیات دستمزد معاف میگردد.

اگر کارمند هستید، خودتان به راحتی میتوانید مالیات بر حقوق را محاسبه کنید، اگر روشهای محاسبه را بلد نیستید، پیشنهاد میکنیم حتما مقاله آسانترین روش محاسبه مالیات حقوق را مطالعه کنید.

نگاهی به مالیات تکلیفی

همانطور که پیشتر درمورد مالیات بر حقوق نیز گفته شد، هرگونه مالیاتی که تکلیف برآورد و پرداخت آن طبق مصادیق قانونی تعیین گردد و پرداخت کننده در شناسایی مبلغ نقشی نداشته باشد، در این دسته جای میگیرد.

به عنوان مثال مالیات بر درآمد، حق الوکاله، مضاربه، مالیات مربوط به موسسات بیمه، مدیران شخص حقوقی، منافع بلاعوض اموال، اجاره املاک، حق الزحمه و نقل و انتقال سهام.

باید این نکته را بدانید که محاسبه این نوع مالیات با توجه به نوع شرکتها و تعداد کارمندان آنها متفاوت است و به این شکل نیست که تمامی شرکتها، نرخ مالیات تکلیفی شان یکی باشد.

برای روشن شدن مطلب چند نمونه را با جزئیات شرح میدهیم:

مالیات تکلیفی اجاره املاک

طبق تبصره ۹ ماده ۵۳ قانون مالیاتهای مستقیم، کلیه اشخاص حقوقی، موسسات، شرکتهای دولتی و خصوصی، همچنین نهادها و دستگاهها، موظف هستند چنانچه در ملک اجارهای مستقر باشند، مالیات مربوط به اجاره خود را تا پایان ماه بعد از هر موعد اجاره به اداره امور مالیاتی محل وقوع ملک پرداخت و رسید آن را به موجر تسلیم نمایند.

حق الزحمه

در مواردی که بابت بهره مندی از خدمات مشاوره ای، تدریس، تحقیق، پژوهش و مانند آن، از اشخاص حقیقی غیر از کارکنان یک مجموعه استفاده میشود، طبق تبصره ماده ۸۶ اصلاحیه قانون مالیاتها، کارفرما موظف است به میزان 10% مالیات مقطوع را کسر و در مدت زمان مشخصی با ذکر مشخصات دریافت کنندگان، به اداره امور مالیاتی کشور پرداخت نماید.

نقل و انتقال سهام

مالیات نقل و انتقال سهام در واقع مالیاتی است که شامل سهام قابل واگذاری بورس میشود، و طبق ماده 143 مکرر قانون مالیاتهای مستقیم، برابر با 5/0 درصد ارزش اسمی سهام است. پرداخت این مالیات در کارگزاریها و برعهده واگذار کننده سهام است.

در مقاله زیر به صورت مفصل درباره اینکه مالیات تکلیفی چیست توضیح داده شده است:

مقاله مرتبط: بررسی انواع مالیات تکلیفی + نحوه محاسبه آن

نتیجه گیری و جمع بندی

تعریف مالیات چیست؟ مالیات با هدف کلی افزایش درآمد در حوزه خدمات و تأمین منابع مالی مورد نیاز جامعه شکل گرفت و درآمد حاصل از آن به منظور تقویت اقتصاد کشور و همچنین بالا بردن سطح زندگی شهروندان، مورد مصرف قرار میگیرد. از این رو عدم پرداخت مالیات و به عبارت دیگر فرار مالیاتی علاوه بر جنبه قانونی، خیانت به سایر افراد جامعه هم محسوب میشود. هرچه بیشتر با تعریف مالیات چیست، جزئیات محاسبات و موارد مصرف منابع مالیاتی آشنا باشیم، درک اهمیت این سازو کار آسانتر خواهد شد.

من یک آیتم محتوا هستم.برای ویرایش برروی دکمه کلیک کنید.لورم ایپسوم متن ساختگی با تولید سادگی نامفهوم از صنعت چاپ و با استفاده از طراحان گرافیک است. چاپگرها و متون بلکه روزنامه و مجله در ستون و سطرآنچنان که لازم است.برای ویرایش متن روی دکمه کلیک کنید

جان دوو توییت

4 دیدگاه دربارهٔ «مالیات چیست و چه انواعی دارد؟»

سلام

خیلی مطلب خوبی بود، کامل درباره اینکه مالیات چیست متوجه شدم فقط ای کاش روش محاسبه مالیات ها هم گفته بودید، مثلا مالیات حقوق رو چطوری باید حساب کنیم؟ یا کلا فرمول های محاسبه مالیات رو می ذاشتید

سلام و روزبخیر به شما کاربر عزیز

تو مقالات بعدی حتما به این موارد خواهیم پرداخت.

هر چی در میاریم باید بدیم پای مالیات…

مالیات یکی از مباحث پرچالش در دنیا است. طبیعتا زمانی که اوضاع اقتصادی در یک کشوری بهم میریزه، موضوع پرداخت مالیات ها برای برای مردم و کسب و کارها بسیار سخت تر خواهد شد