دولت از هر چیزی مالیات میگیرد، از سود، از درآمد، از حقوق و حتی از مرگ! اسم آخری را هم گذاشتهاند مالیات بر ارث، یعنی علاوه بر وراث اصلی مثل فرزندان، همسر و غیره، دولت هم یکی از ارثخورها است و شما با مرگ خود، از همان چیزهایی که چندین بار مالیات آنها را پرداخت کردهاید [یعنی داراییها]، باز هم به دولت مالیات پرداخت میکنید. این مطلب میخواهد به این سوال پاسخ دهد که مالیات بر ارث چقدر است؟ و به شما خواهیم گفت درصد و نرخ مالیات بر ارث به چه میزان بوده و چگونه محاسبه میشود.

مرثیهای بر مالیات بر ارث؛ داغی مضاعف بر دل بازماندگان!

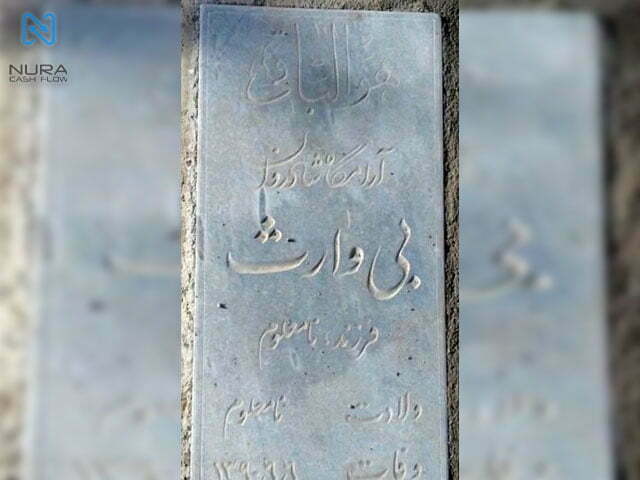

بازماندگان تازه گذشته علاوه بر تحمل داغ از دست دادن عزیز خود، بعد از این باید به دنبال انحصار وراثت بوده و برای داراییهای مرحوم مغفور، تکلیفی تعیین کنند.

خیلی از بازماندگان تازه اینجاست که متوجه میشوند علاوه بر خود و خواهران و برادران و غیره، کس دیگری هم هست که باید سهم او را هم بدهند، [کسی که مثل هَووی ناشناخته، تازه بر سر مزار و در دادگاه انحصار وراثت رونمایی میشود!] کسی که اول از همه، سهم او پرداخت میشود؛ یعنی دولت! اینجا جرقه این سوال در ذهن بازماندگان میخورد که نرخ مالیات بر ارث چقدر است؟

در خیلی از خانوادهها، بازماندگان به دلیل همین ارث و میراث دچار اختلاف میشوند؛ اما کسی که به این اختلافات کاری نداشته و بی دردسر، سهم و درصد خود را پیش پیش بر میدارد و خداحافظی میکند، دولت است. حالا از مرحوم یک قبر مانده و تعدادی وارث و احتمالا برخی اختلافات ریز و درشت!

مالیات بر ارث چیست؟

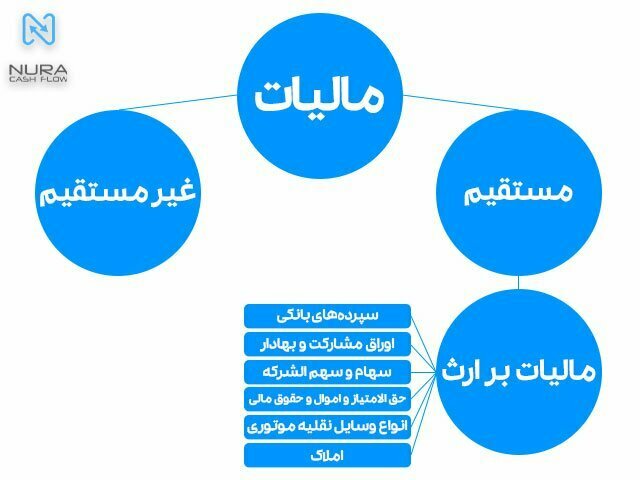

یکی از انواع مالیاتها، مالیات بر ارث است. پس از فوت هر فرد، اموال و داراییهای وی به ورثه تعلق میگیرد، اما نه همه آن! چون داراییهای به جامانده، مشمول مالیات میگردند.

سایت taxfoundation آمارهای جالبی از مالیات بر ارث و املاک در سراسر دنیا منتشر کرده که نشان دهنده درآمد بسیار بالای دولتها از مرگ شهروندان هر کشور است، این آمارها در قالب نمودارها و اینفوگرافیها نشان میدهد رشد، این درآمد هر ساله افزایش مییابد.

اموال و داراییهایی که مشمول مالیات بر ارث میشوند عبارتند از:

- شامل سپردههای بانکی

- اوراق مشارکت و انواع اوراق بهادار

- سهام و سهم الشرکه

- حق الامتیاز و اموال و حقوق مالی

- انواع وسایل نقلیه موتوری

- املاک

چیزهایی که مالیات بر ارث به آنها تعلق نمیگیرد

برخی داراییها هم هستند که دولت از آنها مالیات بر ارث نمیگیرد (هرچند قبلا مالیاتهایی مثل مالیات بر حقوق و غیره از آن گرفته است) این موارد عبارتند از:

- وجوه بازنشستگی و وظیفه

- مزایای پایان خدمت

- مطالبات مربوط به خسارت اخراج

- باز خرید خدمت و مرخصی استعلاجی استفاده نشده

- بیمههای تامین اجتماعی

- وجوهی که از هرگونه بیمه گذار دریافت میشود مانند بیمه عمر، خسارت فوت و دیه

- اموال موقوفه و اثاثیه محل سکونت متوفی

نرخ مالیات بر ارث چقدر است

نرخ مالیات بر ارث، بسته به نوع ماترک متفاوت خواهد بود؛ به موجب قانون، درصد مالیات بر ارث به این صورت تعیین میشود:

- سپردههای بانکی و اوراق بهادار: 3 درصد

- سهام و سهم الشرکه: یک و نیم برابر نرخهای مطرح شده در ماده 143 در زمان انتقال ارث (به موجب ماده 143 از هر نقل و انتقال سهام و حق تقدم سهام شرکتها در بورسها یا بازارهای خارج از بورس به میزان 0.5 درصد ارزش فروش سهام مالیات کسر میگردد.)

- حق امتیاز و سایر اموال و حقوق مالی: 10 درصد ارزش روز در زمان انتقال به وارث

- وسایل نقلیه موتوری: 2 درصد

- املاک: یک و نیم برابر نرخهای بیان شده در ماده 59 نسبت به ارزش ملک در زمان انتقال به وارث (به موجب این ماده، نقل و انتقال املاک با نرخ 5 درصد و انتقال حق واگذاری با نرخ 2 درصد در زمان انتقال ملک مشمول مالیات میشود.)

- درصورتی که فرد متوفی در خارج از ایران اموال و داراییهایی داشته باشد، ابتدا مالیات بر ارث مطابق با قانون کشوری که اموال در آن وجود دارند کسر شده و به اندازهی 10 درصد از ارزش اموال در کشور محل دارایی، در ایران مشمول مالیات میشوند.

تعیین درصد مالیات بر ارث صرفا بر اساس این نرخها نیست و به نسبت وارث با متوفی نیز بستگی دارد. به همین جهت، وارثان را طبقه بندی کرده و این درصدها را به طبقات نسبت دادهاند. طبقه بندی وراث به سه دسته انجام شده است:

- وراث طبقه اول شامل پدر، مادر، زن، شوهر، اولاد و فرزندان اولاد

- وراث طبقه دوم شامل اجداد، برادر، خواهر و فرزندان آنها

- وراث طبقه سوم شامل عمو، عمه، دایی، خاله و فرزندان آنها

به دسته بندی بالا توجه کنید، دولت حتی در این مورد هم خودش را جزو وراث طبقه اول میداند، یعنی دولت از رگ گردن به شما نزدیکتر است، بنابراین این مالیات بر ارث هر چقدر هم که باشد، برای دولت یک چیز است و به جز سهم درشت، به چیز دیگری راضی نمیشود. این دسته بندی از آنجایی حائز اهمیت است که نرخ مالیات بر ارث که در بالا تعریف شد، برای وراث طبقه اول اعمال میشود و درصورتی که وراث از طبقه دوم و سوم باشند، درصد مالیات بر ارث برای آنها دو و چهار برابر میشود.

فرآیند کسر مالیات بر ارث به چه شکل است؟

این نوع مالیات یک مالیات مستقیم است که خودتان باید دو دستی تقدیم سازمان امور مالیاتی کنید؛ فرآیند این کار بدین شکل است که پس از فوت فرد، ابتدا کلیه اموال و داراییها و دیون و بدهیهای وی شناسایی میشوند.

سپس دیون و بدهیها از داراییها کسر شده، معافیتهای مالیاتی نیز اعمال میشوند و وراث طبقه بندی میگردند. پس از این طبقه بندی، سهم الارث وراث تعیین شده و پس از اخذ مالیات، حقوق آنها پرداخت میشود. گذراندن این فرآیند قانونی، بر عهدهی وراث متوفی است.

عقوبت کسانی که درصد مالیات بر ارث را دیر محاسبه کنند!

دولت این حق را دارد که اگر سهم او را دیر پرداخت کنید، شما را جریمه کند، البته نوع جریمه در قانون قدیم و جدید فرق میکند؛ میپرسید چگونه؟!

در قانون قدیم، تاخیر در انجام این امور و تنظیم و تسلیم اظهارنامه منجر به جریمه به میزان 10 درصد میزان ارزش ارث میشد اما در قانون جدید مالیات بر ارث، وراث درصورت تاخیر در این کار مشمول پرداخت جریمه نمیشوند؛ اما معافیت پرداخت هزینههای کفن و دفن را از دست خواهند داد.

در همین راستا اولین اقدامی که ورثهی متوفی لازم است تا انجام دهند، مراجعه به یکی از دفاتر اسناد رسمی برای دریافت گواهی انحصار وراثت است. در این گواهی، وراث و سهم الارث هرکدام مشخص شده و رسما مورد تایید قرار میگیرد.

سپس به سازمان امور مالیاتی مراجعه نموده تا درصد مالیات بر ارث را پرداخت نموده و مفاصاحساب مالیات بر ارث دریافت کنند. پس از آن میتوانند با مراجعه به دفتر اسناد رسمی، درخواست صدور سند برای اموال را ارائه نمایند.

کلیه قوانین مرتبط با مالیات بر ارث اعم از اینکه مالیات بر ارث چقدر است، شامل چه مواردی میشود؟ چطور تقسیم بندی میگردد و چه معافیتهایی به آن تعلق میگردد، در سال 1395 دچار تغییرات اساسی در قانون شد.

به همین دلیل درصورتی که تاریخ فوت متوفی پیش از سال 1395 باشد، قانون مصوب قبلی برای این پرونده اجرا میگردد و در صورت فوت فرد پس از سال 1395 با استناد به همین قانون فعلی میتوان عمل نمود.

ختم ماجرای مالیات بر ارث

در این مطلب به طور دقیق گفتیم که مالیات بر ارث چقدر است؛ با این حال اگر باز هم ابهامی دارید، نگران نباشید چون متصدیان امور مالیاتی به خوبی شما را راهنمایی خواهند کرد و تا ریال آخر را برایتان محاسبه میکنند.

از آنجا که پرداخت مالیات در پیشبرد اهداف و منافع دولت نقش فعال و کلیدی دارد، پرداخت صحیح و به موقع آن برای دولت بسیار حائز اهمیت است. به خصوص در مورد مالیات بر ارث به این اختلافات و مراحل طولانی که در این زمینه وجود دارد، پرداخت صحیح این مالیات میتواند فرآیند تقسیم ارث را تسریع بخشد.

در برخی موارد به علت تعدد و گوناگونی اموال متوفی این امر میتواند بسیار پیچیده شود. لذا در چنین شرایطی کمک گرفتن از یک مشاور مالیاتی نیز در کنار وکیل میتواند این روند را تسریع بخشد تا فرآیند تقسیم سهم الارث ورثه و تشخیص درصد مالیات بر ارث به سادگی انجام شود.

همچنین وجود وصیت نامهی قانونی و بهروز شده یا وجود وکیلی که از جزئیات اموال، داراییها و دیون متوفی آگاهی داشته باشد، میتواند زمان مورد نیاز برای شناسایی و تقسیم این اموال را تا حد زیادی کاهش دهد تا مالیات مرتبط با آن نیز به موقع پرداخت شده و تقسیم ارث به وراث صورت گیرد. امیدواریم از این مطلب که در باره نرخ مالیات بر ارث به نگارش درآمده بود، نهایت استفاده را کرده باشید.

هر سوالی درباره مالیات داری، از مشاوره مالیاتی نورا کمک بگیر

6 دیدگاه دربارهٔ «هرآنچه درباره نرخ و درصد مالیات بر ارث باید بدانید»

بر چه اساسی مالیات بر ارث محاسبه میشه؟

سلاام/مالیات هر طبقه از وراث ، طبق تقسیم بندی وراث در قانون مالیات با توجه به نوع دارایی ، میزان مالیاتی که به هر طبقه می رسد ، متفاوت می باشد .

سلام و تشکر از مقاله ارایه شده…سوالی که دارم این کخ مالیات بر ارث تا چه وقتی ادامه داره هر سال باید پرداخت بشههه ؟

سلام

آیاامکان این هس که در اظهار نامه مالیات بر ارث فعلا فقط موجودی حساب بانکی و سهام عدالت مادرم را که فوت شده بنویسم و منزل مسکونی که فعلااا قصد فروش آنرا نداریم در اظهار نامه مالیات بر ارث را ننویسم

با تشکر

سلام/بله شما میتونید اموالی که به ارث رسیده را به دفعات و بنا به مصلحت و نیازی که احساس میکنید طی چند مرحله به اداره مالیات معرفی کنید و از این جهت قطعا هیچ گونه مشکلی برای شما پیش نخواهد آمد

سلام. ایا پرداخت مالیات بر ارث بین فرزند دختر و پسر یکسان است ؟؟؟